年の瀬が迫ると会社員が取り組むのが「年末調整」です。

給与から正しい額の所得税を計算し、過不足を調整するこの一連の流れは恒例行事です。

ところが、実際にはその詳細や意義を正確に理解している人は少ないかもしれません。

そこで今回は、年末調整についてお話していきます。

年末調整とは

年末調整とは、給与所得者が1年間に受け取った給与に対して適切な所得税を計算し、納税する手続きです。

これによって、年間を通じて源泉徴収された税金の過不足を調整します。

給与から毎月天引きされている所得税は、大まかな金額で計算されています。

所得税というのは1年間で受け取った給与に対して発生するため、毎月の給与から逆算しておおよその金額が天引きされているのです。

そこで、1年間の収入が確定する12月に、所得税額を正確に計算し直すための作業が年末調整です。

ここで確定申告を思い浮かべた方は鋭いですね。

確定申告との違いは、主に対象者にあります。

年末調整は給与所得者専用の手続きで、自営業者や副業がある人は確定申告を行います。

また、年末調整だけでは処理しきれない控除がある場合は確定申告が必要になります。

そのため、確定申告の簡易版が年末調整だというイメージでも良いでしょう。

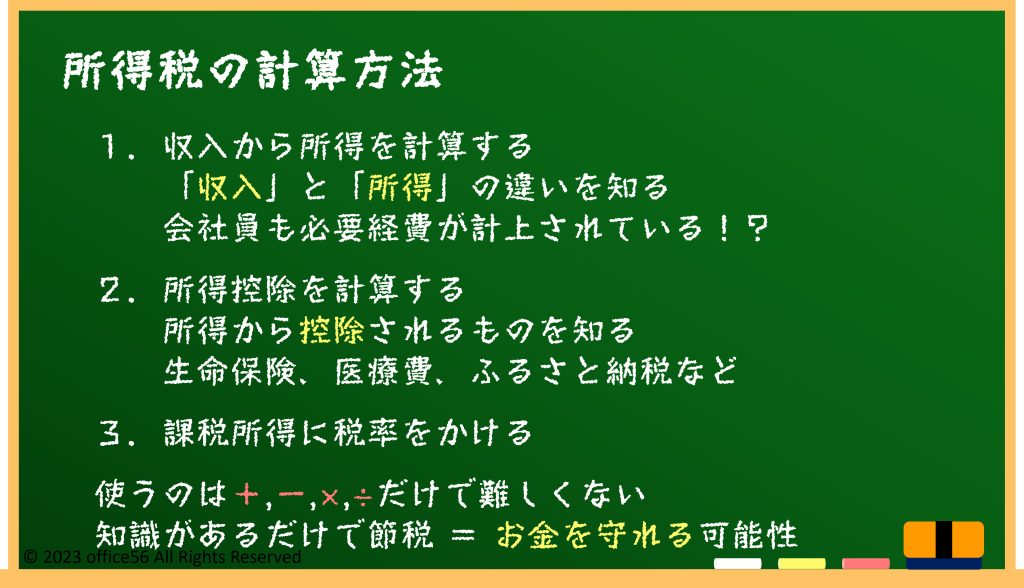

所得税の計算方法

所得税を計算するには大きく分けて3つのステップがあります。

1つ目のステップでは、「収入」から「所得」を計算します。

収入とは会社から支払われる金額全てのことを指します。

分かりやすく表現すると、額面の年収と同じと考えてもかまいません。

一方で、収入から必要経費や各種控除を差し引いた残りが「所得」です。

税金の計算は収入に対してではなく所得に対して行われます。

ちなみに、給与所得の場合は必要経費が無いと思われがちですが、そうではありません。

一律で給与所得控除と基礎控除いうものが適用されて、経費と同じような扱いをされています。

2つ目のステップは、所得から差し引かれる控除額を計算することです。

社会保険料控除や生命保険料控除、配偶者控除など、様々な控除が所得税の計算に影響を及ぼします。

年末調整の紙に家族や生命保険の情報を記載するのはここで計算をするためです。

また、年末調整では対応しきれませんが、医療費控除や寄付金控除は確定申告を行う際にこのステップで計算します。

年間10万円以上医療費がかかったら確定申告した方が良いと聞いたことはありませんか。

また、ふるさと納税をすると税金が優遇されるというのはこの寄付金控除というところに由来しています。

3つ目のステップで、所得から税額を計算します。

ステップ1で計算した所得から、ステップ2で計算した控除額を差し引くことで、課税される所得金額が明らかになります。

その課税所得に対して税率をかけることで所得税が計算され、最終的に住宅ローン控除などの税額控除を適用して所得税が確定します。

確定申告書をつくってみよう

確定申告書を実際に作成することで、先ほど説明した税金計算の流れが明確になります。

先ほどの3つのステップが一目見てわかりやすくまとめられているのが確定申告書第一表です。

第一表は大きく見るとこのような構成になっています。

3つのステップでは足し算、引き算、かけ算しか使わないので難しいことはありません。

さらに現在はe-Taxを利用することで、自宅にいながら簡単に確定申告書を作成できます。

手元に源泉徴収票を用意して、数字を入力してみましょう。

ステップ2の控除額を変更すると最終的に支払う税額が変わることがわかります。

夫婦間や親も含めて、誰がどの控除を適用すると最も税金がお得になるのかを簡単に計算することができるのです。

税金は法律に則り適切に納めるべきですが、決して過剰に支払う必要はありません。

控除を最適化するだけで手元に残るお金が変わります。

まさに知るは財産、知らぬは負債ですね。

この先何十年も支払う税金について、一度勉強してみる価値はあるのではないでしょうか。

まとめ

年末調整は、私たちの1年間の労働に対する適正な税金を確定する重要なプロセスです。

自分で確定申告書を作成することで、年末調整で提出する情報の意味がより明確になります。

これを機に少しだけ税金に詳しくなってみてはいかがでしょうか。

お金を守る力が身につけることは、ゆたかな生活につながるはずです。

【参考資料】

国税庁:確定申告書作成コーナー