日常生活においてお金が大事だと感じる場面は多々あります。

子供にもしっかり教えたいと考える親も少なくありません。

ところが、実際に教えるとなるとどのようなことから始めるか困る方もいることでしょう。

そこで今回は家庭でやるべき金融教育についてお話していきます。

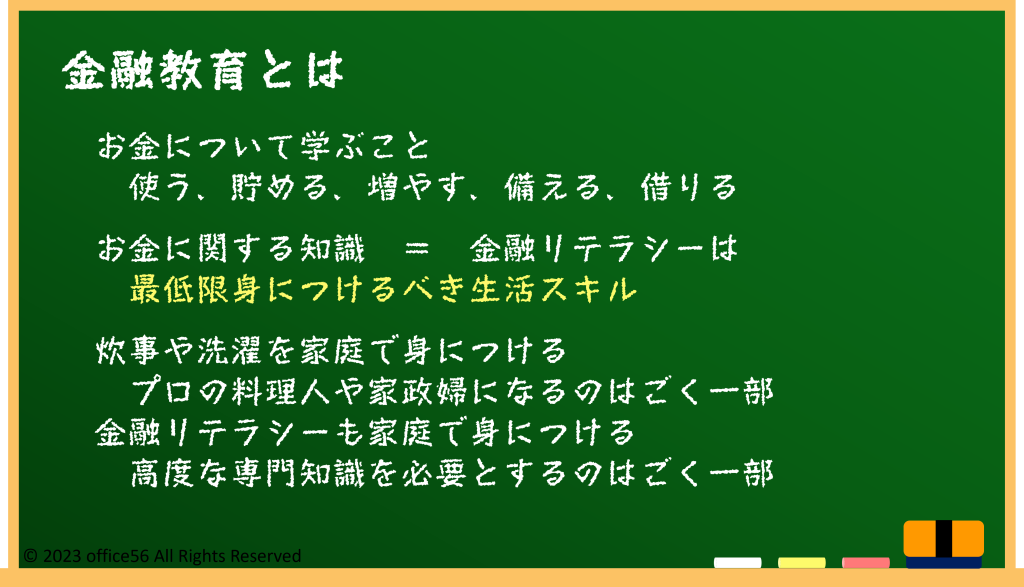

金融教育とはなにか?

金融教育とは、お金を使う、貯める、増やす、備える、借りるといった基本的な知識や考え方を学び身につけることです。

難しく身構えてしまう人もいますが、その必要はありません。

炊事や洗濯は多くの人が家庭で身につけるものですが、プロの料理人や家政婦のような専門的なレベルに達する人はごく一部に限られます。

お金に関する知識=金融リテラシーも同様で、高度な専門知識を必要とするのはごく一部です。

当たり前に知っておくべきレベルを当たり前に身につけることが重要です。

金融教育を受け、生きていくうえで最低限必要な生活スキルとしての金融リテラシーを身につけることで、お金のことを上手に扱い、将来安心して暮らせるようになります。

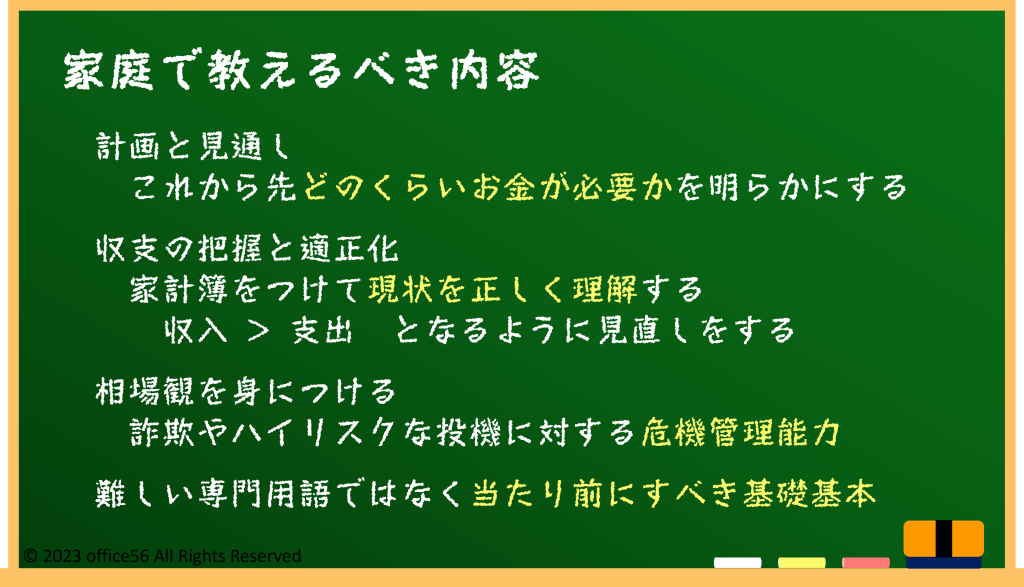

家庭でやるべき金融教育

家は、お金の勉強を始めるのに最適な場所です。

家庭での金融教育では難しい専門用語は必要ありません。

まずは今後どのくらいお金が必要になるかを明らかにし、計画と見通しを立てることです。

親が子どもたちに、家のお金の管理の仕方や、貯金の大切さ、使うお金と貯めるお金のバランスについて教えることが大事です。

例えば、親が家計簿をつける様子を見せ、子どもたちにお小遣いの管理を任せることで、お金の出入りや貯金の仕方を学びます。

子どもたちが自分の使いたいものに向けてお金を貯めることは、目標設定と貯蓄の大切さを教える有効な方法です。

さらに、計画を達成するためには、収入が支出を上回るような予算計画を立て、見直しを行うことが重要です。

加えて、詐欺やハイリスクな投機に対する危機管理能力を身につけることも重要です。

例えば、卵1パックが300円で売られていても特に違和感は覚えず、500円だったら産地や製法にこだわりがあるのだろうと考えるでしょう。

1パック180円なら安売りだと喜ぶ一方で、40円で売られていたら安全性が不安になり、購入をためらう方もいるはずです。

これは卵の相場が身についているからできる判断です。

投資でも同じように相場をなんとなく理解していれば、極端に怪しい話というのは避けることができるのです。

当たり前にやるべきことを親が当たり前にやっている、その姿を見せ続けることが一番の金融教育です。

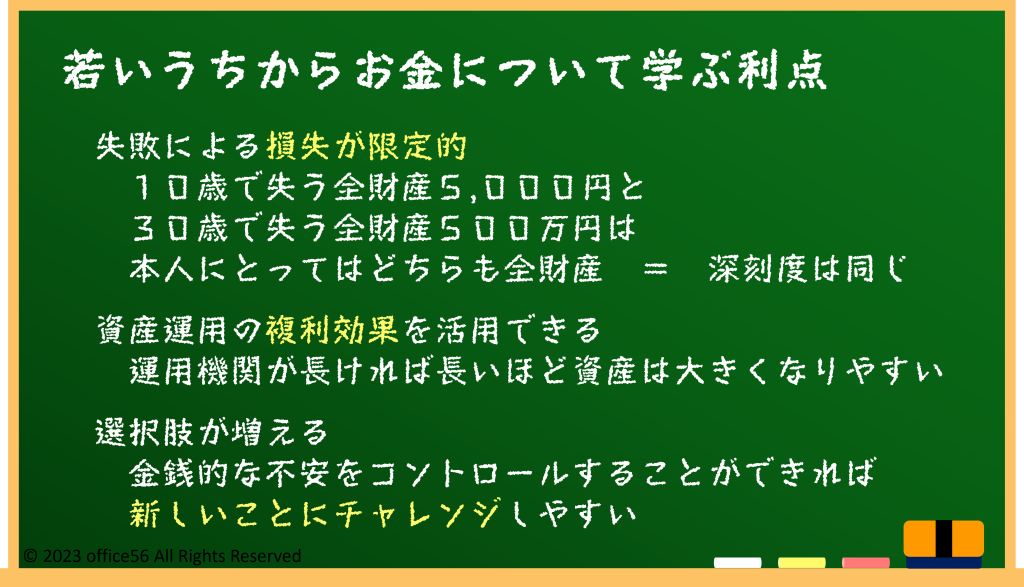

若い時から金融を学ぶ利点

若い時に金融教育を受けると、たくさんのいいことがあります。

まずは失敗による損失が限定的だという点でしょう。

例えば全財産を失うという深刻な経験について考えてみましょう。

10歳のときであれば、損失は5000円程度で済むはずです。

一方で、30歳なら500万円を失ってしまうかもしれません。

本人にとってはどちらも同じく深刻な問題かもしれませんが、若いうちであれば小さな金額でそれを経験することができます。

早めに失敗を経験しておくことで、大人になってから取り返しのつかない失敗を避けられるという利点があります。

また、早くに金融リテラシーを身につけ、金銭的な不安をコントロールすることができれば、新しいことにチャレンジしやすくなります。

仮になにか時間と情熱をそそぎたいことが見つかったとしても、金銭的に不安があると一歩を踏み出すことに躊躇してしまいかねません。

ただ、自身でお金を稼ぐ能力や増やす知識を身につけていれば、就職という選択肢に縛られなくなります。

安心してチャレンジすることができ、人生における選択肢が広がるということに繋がります。

まとめ

金融教育は、お金の使い方を賢く決め、安心して暮らすために必要なことです。

家庭でしっかりとお金との向き合い方を教えることは、子どもの人生を豊かにすることにつながります。

家庭での金融教育に難しい知識は必要ありません。

親が当たり前にやるべきことをやる、その姿を見せるのが一番です。