多くの人にとって住宅の購入に住宅ローンはつきものです。

ローンを組む際の金利の種類と返済方法の理解は家計に長期的な影響を与えます。

正しい選択をすることで、将来的に返済の負担を軽減し、経済的な余裕がうまれます。

そこで今回は、住宅ローンの基本についてお話していきます。

金利の設定による分類

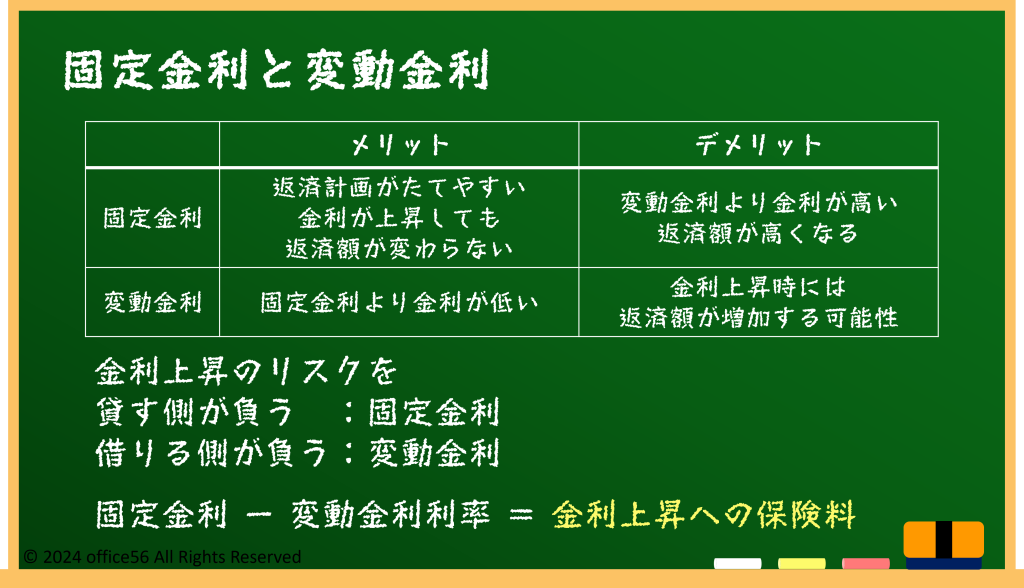

住宅ローンの金利は、主に固定金利と変動金利の二つに分けられます。

固定金利のローンでは、契約時に確定した金利が返済期間全体を通じて変わらないため、金利上昇のリスクを避けられます。

これにより、資金計画が立てやすくなりますが、通常、初期の金利設定がやや高めになる傾向があります。

これに対し、変動金利のローンでは、市場の金利動向によって返済額が変動するため、金利が低い時期には返済額が抑えられる利点がありますが、金利が上昇すると返済額が増加するリスクを負います。

金融機関の視点から見ると、固定金利では市場金利の上昇によるリスクを負うのは銀行の側です。

固定金利が変動金利より高めに設定されるのは、このようなリスクをカバーするための保険料が含まれていると考えることができます。

返済方法による分類

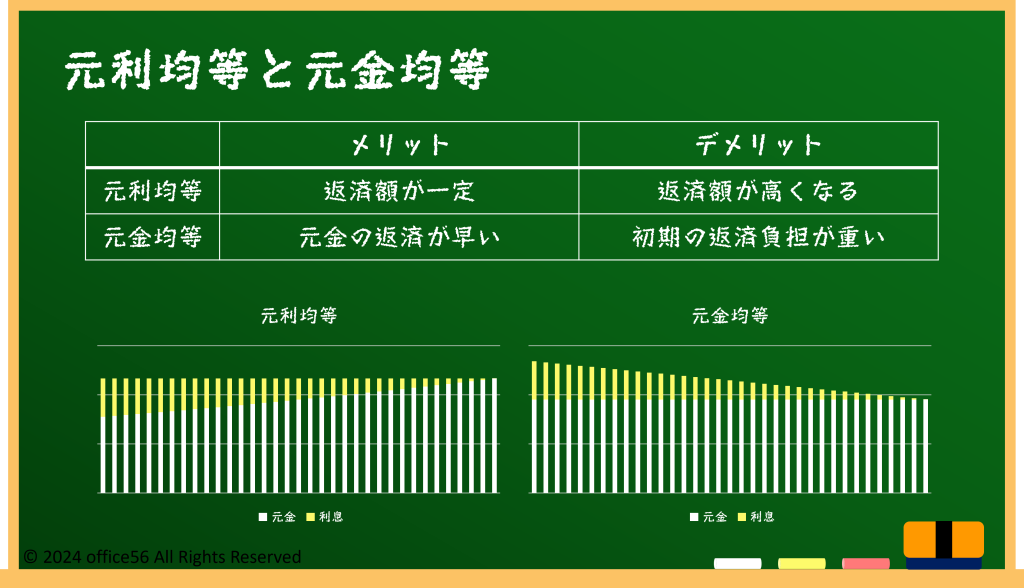

返済方法には元利均等返済と元金均等返済があります。

元利均等返済では、返済期間全体で毎月の返済額が一定となり、家計管理がしやすい一方、初期の段階では利息の占める割合が高くなりがち、つまり元本の返済が進まないというデメリットがあります。

これに対して、元金均等返済では毎月返済する元金が一定であり、利息が徐々に減少するため、総返済額を抑えることが可能ですが、返済初期の負担は大きくなります。

そのため、借入時の審査で必要な収入も高くなる点には注意が必要です。

シミュレーションしてみよう

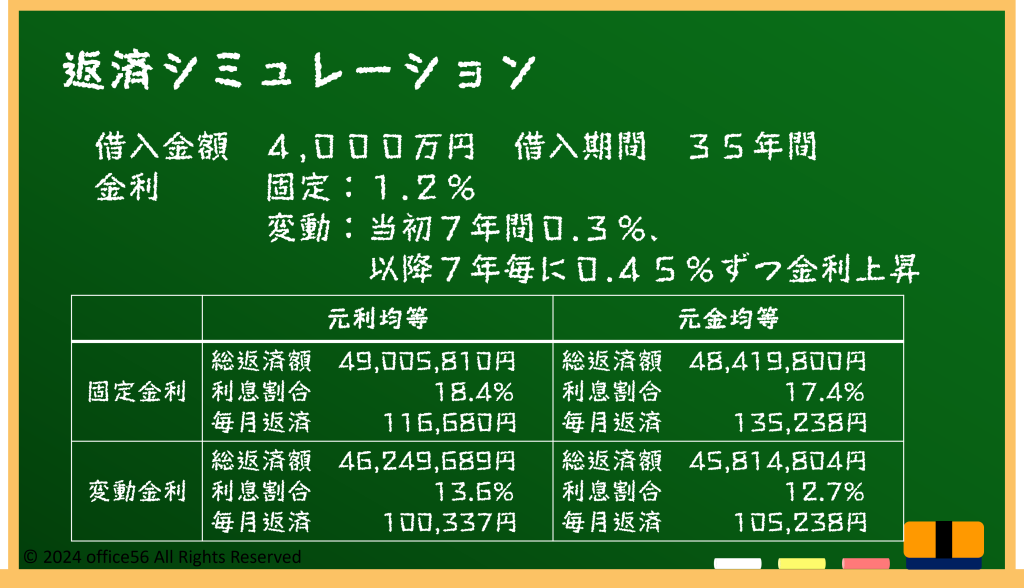

シミュレーションを通じて、固定金利と変動金利、元利均等返済と元金均等返済の選択が返済額にどのような影響を与えるかを見てみましょう。

4,000万円を35年間借り入れるケースを想定し、固定金利は1.2%、変動金利は初期7年間0.3%で、その後7年毎に0.45%ずつ上昇すると仮定します。

この条件下で、固定金利と変動金利、元利均等返済と元金均等返済を選択した場合の月々の返済額と総返済額を比較すると、

固定金利で元利均等払いを選択した場合は、毎月の返済額は116,680円、総返済額は49,005,810円、うち利息分は9,005,810円で返済に占める利息の割合は18.4%です。

固定金利で元金均等払いを選択した場合は、毎月の返済額は返済当初の135,238円から徐々に減っていきます。総返済額は48,419,800円、うち利息分は8,419,800円で返済に占める利息の割合は17.4%になります。

変動金利で元利均等払いを選択した場合は、最初の10年間は100,337円の支払いとなり、その後金利の上昇に合わせて、11-15年目は107,563円、16-25年目は112,888円、26-30年目は117,969円、31年目以降は118,846円になります。

総返済額は46,249,689円、うち6,249,689円が利息のため、利息割合は13.6%となります。

最後に変動金利で元金均等払いを選択した場合は、毎月の返済額は105,238円、8年目からは115,238円、15年目からは119,238円、22年目からは117,238円、29年目以降は107,238円と、元金が減る分金利が上昇しても月々の返済額が上がり続けることはありません。

総返済額は45,814,804円でうち利息が5,814,804円、利息割合は12.7%となります。

金額だけをみて判断するのではなく、あなたのライフプランに照らし合わせながら、実際に自分で手を動かしてシミュレーションをしてみると良いですね。

まとめ

住宅ローンは多くの人にとって人生のお金を数百万円左右する問題です。

金利の種類や返済方法のメリットとデメリットを理解しましょう。

そして自分の経済状況や将来の計画に最適な選択をすることが重要です。

そのためには、まずはライフプランを作成し、様々なシナリオを検討してみると良いですね。

【参考資料】

フラット35「返済プラン比較シミュレーション」