日常生活で税金に触れる機会は多いですが、所得の種類や税率については、具体的に理解している人は少ないかもしれません。

入ってくるお金は同じでも、所得の種類によって手元に残るお金は変わります。

資産のためにはどの手段を選ぶのかが重要です。

そこで今回は所得の種類と手元に残るお金についてお話していきます。

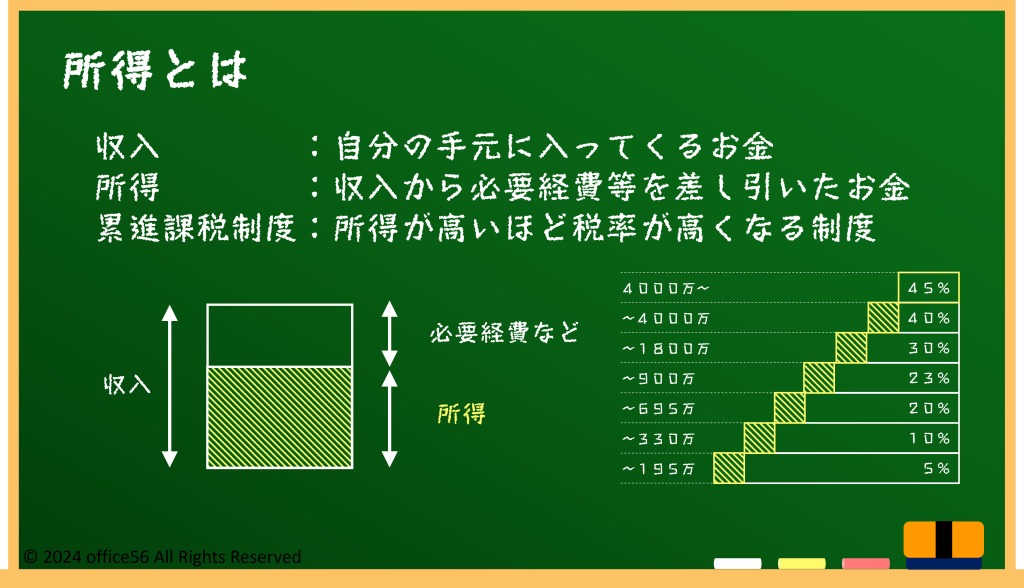

所得とは

所得とは、私たちが働いたり投資をしたりして得た収入のことです。

しかし、所得税がかかるのは、単に得た収入全額ではなく、収入から必要な経費や控除を差し引いた残りの金額です。

この残りが「所得」として計算され、税金の対象になります。

所得にはいくつかの分類があり、それぞれ異なるルールに基づいて税金が課されます。

税率とは、所得に対してどのくらいの税金を支払うべきかを示す割合です。

所得税の場合、日本では累進課税制度が採用されており、所得が多いほど高い税率が適用されます。

この仕組みは、収入が多い人がより多くの税金を支払うことで、税負担を公平にすることを目的としています。

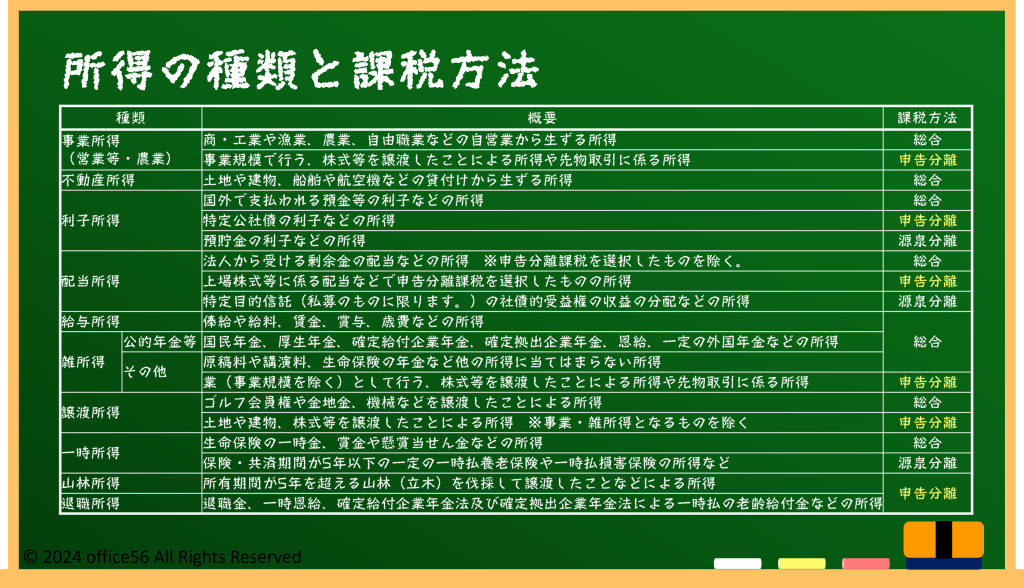

主な所得の種類と課税方法

所得税法では、所得は10種類に分類されています。

主なものとして、給与所得、事業所得、不動産所得、利子所得、配当所得、譲渡所得、一時所得などがあります。

それぞれの所得に対して異なる税率や控除が適用されます。

給与所得というのは、 会社から受け取る給料やボーナスのことです。

経費を差し引くことはほとんどの場合難しいですが、代わりに給与所得控除が適用され、一定の基準に基づいて税金が計算されます。

事業所得というのは、個人事業主やフリーランスの方が事業で得た収入から、経費を差し引いた利益を対象とします。

不動産所得は、 家賃収入や不動産の運用によって得られる所得です。

維持費や修繕費などの経費を差し引いて所得が計算されます。

利子所得は預金などから得られる利息、配当所得は株式の配当金です。

両者は投資収益ですが、課税の方法が異なる場合があります。

不動産や株式などの資産を売却した際に得られる利益を譲渡所得といいます。

懸賞金や一時的な収入など、通常の収入とは別に発生するものは一時所得と呼ばれます。

所得には課税の方法として、総合課税と申告分離課税の2つがあります。

総合課税は、給与所得や事業所得などを合算し、累進課税制度に基づいて税率が適用されます。

申告分離課税は、特定の所得(例:株式の譲渡所得や不動産の売却益など)が他の所得と分けて別に課税される仕組みです。

これにより、特定の所得に対して一律の税率が適用されることがあります。

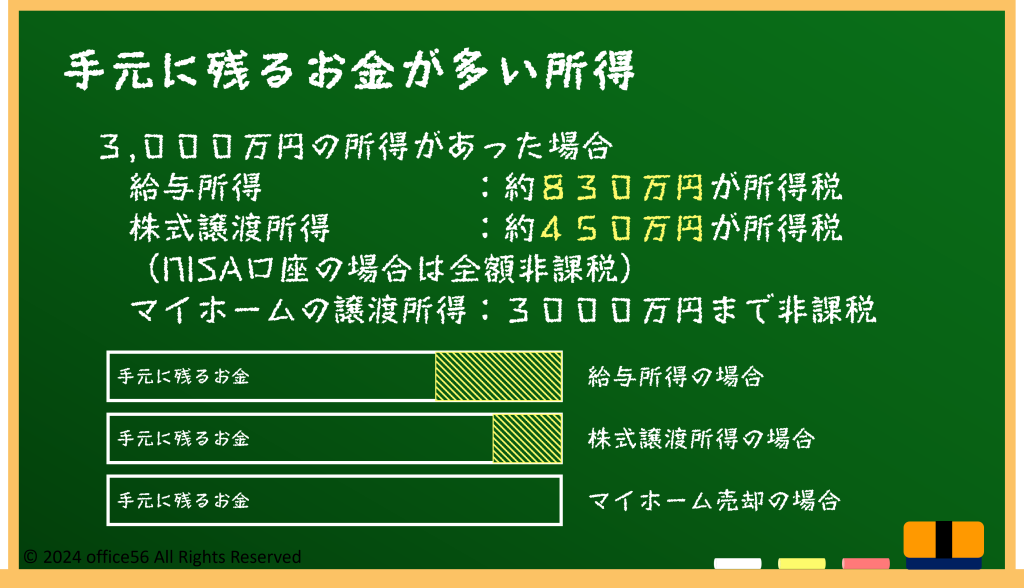

手元に残るお金はいくら?

税金を考慮した場合、手元に残るお金が多い所得を見極めることが重要です。

一般的に、所得税の負担が軽いものや非課税の仕組みを活用することで、手元に残るお金を増やすことができます。

例えば、株式の売却で得た譲渡所得には、通常20.315%の税率がかかります。

給与所得は所得額によって5%から45%まで変動しますが、仮に3,000万円の所得があった場合には、給与所得控除後の金額で約830万円もの所得税がかかります。

一方で、株式の売却で3,000万円の所得があったとしても、かかる所得税は450万円に抑えることが出来ます。

また、居住用財産の3000万円控除という制度も大きな節税効果をもたらします。

これは、マイホームを売却した際に、譲渡所得が3000万円まで非課税となる制度です。

例えば、不動産を売却して得た利益が3000万円以内であれば、税金がかかりません。

つまり、3,000万円がまるまる手元に残るということです。

これにより、大きな資産を売却する際にも、負担を軽減できます。

上記の計算は他の控除などを考えずに計算を単純化したものですが、その違いの大きさは理解できたでしょう。

お金を貯めるということを考える際には、どの所得が効率的かを考えることも大切です。

まとめ

所得にはさまざまな種類があり、それぞれ異なる課税方法や税率が適用されます。

同じ努力をするのであれば、残るお金が多い方が嬉しいですね。

手元に残るお金を最大化するにはどのような手段を選ぶべきでしょうか。

自身のライフプランに合わせて最適な収入の得方を考えてみましょう。