所得税は日本で働く全ての人が関わる税金の一つです。

ところがその詳細や計算方法、控除の仕組みを理解している人は少ないかもしれません。

なんとなくでもわかると税金を払いすぎることを防げます。

そこで今回は所得税についてお話していきます。

所得税の基本と区分

所得税は、個人が1月1日~12月31日の1年間に得た所得に対して課せられる税金です。

以前の記事で紹介した税金の分類においては、所得税

・税負担による分類では所得課税に

・課税主体による分類では国税

に該当しますね。

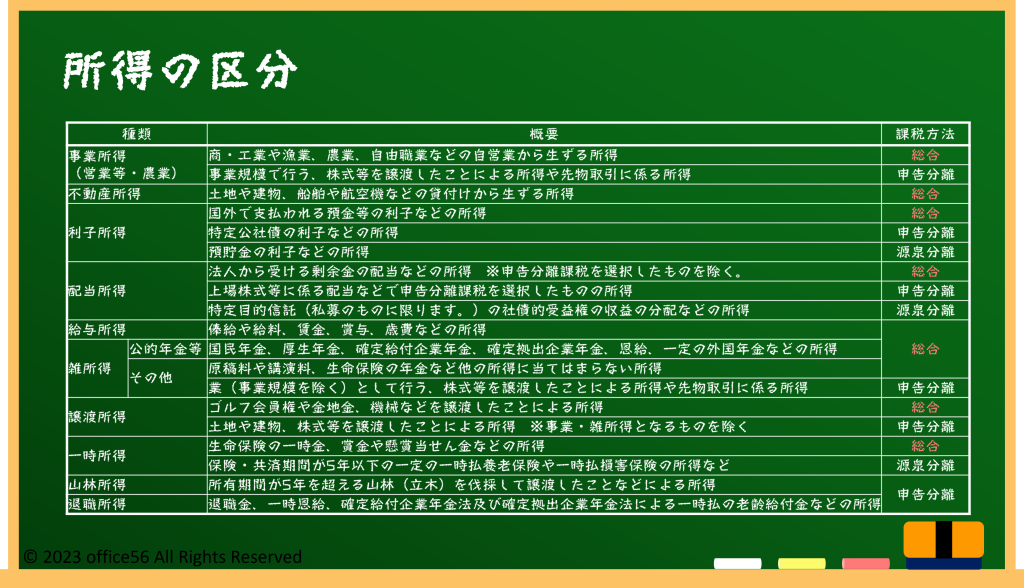

所得はそのお金の入り口によって

事業所得

不動産所得

利子所得

配当所得

給与所得

雑所得

譲渡所得

一時所得

山林所得

退職所得

10つの区分に分けられます。

ここでは各種所得の詳しい解説は割愛しますが、どのようにお金を得るかによって控除や税率が異なります。

税額の計算方法

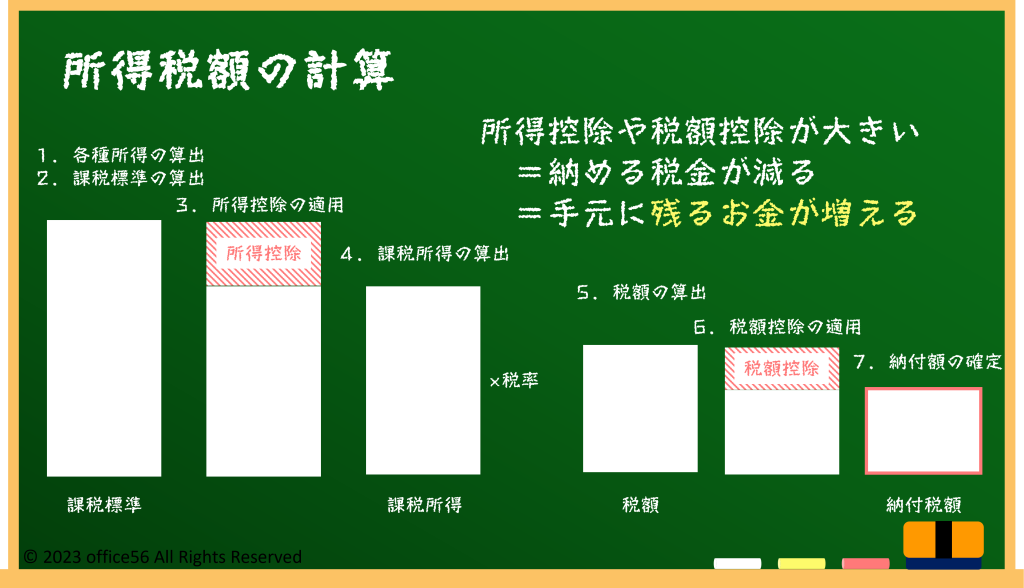

所得税の計算は以下の流れで行われます。

1.各種所得の算出:お金の入り口ごとに入ってくるお金を計算します。

2.課税標準の算出:各所得区分の合計を算出します。

所得税は原則的に総合課税といって合算して課税しますが、一部特定の支出については分離課税が適用されてそれぞれ独立して課税されます。

3.所得控除の適用:課税標準から控除が引かれ、課税所得を算出します。

この所得控除には医療費控除や寄付金控除の一部であるふるさと納税、生命保険料控除、扶養控除等が含まれます。

病院にたくさんいった年は確定申告をした方が良いとか、ふるさと納税をした方が得というのはここで課税所得が低くなる、単純に言うと税金が安くなるからだったのです。

4.課税所得金額の算出:課税標準から所得控除をひいて課税所得金額が算出されます。

5.税額の算出:算出された課税所得に対して税率をかけることで税額を算出します。

6.税額控除の適用:算出された税額から税額控除を引き、最終的な税額が算出されます。

住宅ローンを組んでいたり災害によって被害を受けていたりする場合も税金が安くなります。

7.納付税額の確定:税額控除後の金額が納付すべき所得税です。

所得控除や税額控除が大きいと、入ってくる金額が同じだとしても手元に残る金額は大きくなるということです。

会社員の場合は毎月天引きされていますが、実はあれは前年の所得から概算でこのくらいかな、という金額を引かれています。

最終的な税額は12月末に確定するので、そこで過不足があった分を年末調整という形で調整しているのです。

所得税の税率

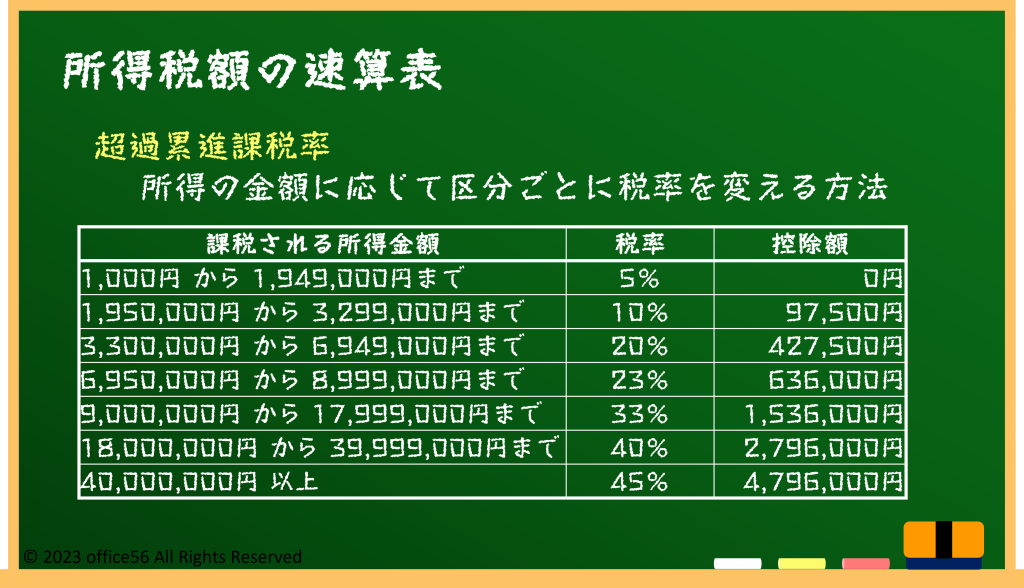

所得税は、所得が多いほど税率が上がる超過累進課税の制度を採用しています。

これは所得が増えるにつれて税率が上がるというもので、高所得者がより多くの税金を支払うという公平性を図るための制度です。

195万円以下の所得に対してかかる税率は5%である一方で、4,000万円を超える部分の所得については45%の税率がかかります。

良く勘違いされがちですが、高い税率が適用されるのはその税率の範囲を超えた部分だけです。

例えば、あなたが年収700万円の場合、23%の税率が適用されますが、これは700万円超〜900万円以下の部分、つまり5万円に対してのみです。

それ以下の部分にはそれぞれの範囲の税率が適用されます。

この計算は所得が高くなるとやや複雑になるため、所得税の速算表をもちいて控除額を加味することで納税額を簡単に求めることが出来ます。

まとめ

所得税の基本的な知識と計算方法についてお伝えしました。

所得税は私たちの生活に密接に関わる税金です。

その基本を理解することで、自分の収入や支出、節税策をより効果的に管理することができます。

お金に関する知識を活用し、より賢くお金を管理するための一歩としてください。