前回は投資の代表的な手法であるドルコスト平均法についてお伝えしました。

今回からは投資を始めてみようという方からの質問で多いNISAについてお伝えしていきます。

いつも通り細かい部分よりもおおまかなイメージをつかむことを意識してみてくださいね。

NISAとは

そもそもNISAとはどのようなものなのでしょうか。

金融庁のホームページでは下記のように説明されています。

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。

金融庁 NISAとは

金融商品から得られる[su_highlight background=” #ffff00 ” color=”#000000″ class=””]利益が非課税になる[/su_highlight]ということがこの制度のポイントです。

どのくらいお得なのか

では、利益に税金がかからないというのはどれだけの効果があるのでしょうか。

まず、基本的に金融商品から得られる利益には20.315%の税金がかかります。

つまり、年間10万円の利益があった場合には、実際には約8万円が手元に残るということです。

この利益に税金がかからなくなると、単純計算で年間2万円得することになりますね。

10年続けるとその差は20万円になります。

さらにこの制度を有効に活用できるのが人類最大の発明の一つである複利計算です。

毎年得られる利益を元々の投資金額に上乗せして再投資していくと、この非課税の効果はより顕著になっていきます。

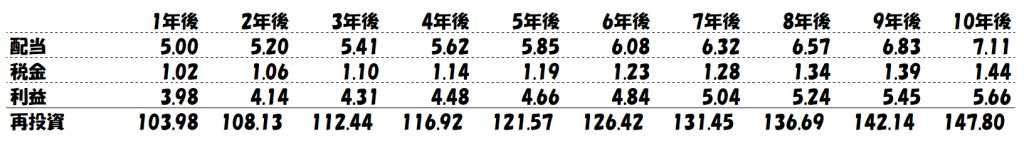

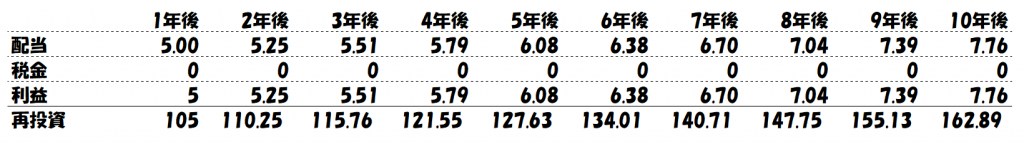

実際には投資金額や期間に上限があるためこの通りとはいきませんが、計算を単純にするために

初年度100万円を投資し、毎年5%の配当があったと仮定しましょう。

税金が20.315%かかる場合は、10年後に手元に残る金額は147.805万円です。

一方、非課税で再投資を繰り返した場合には、10年後に手元に残る金額は162.89万円です。

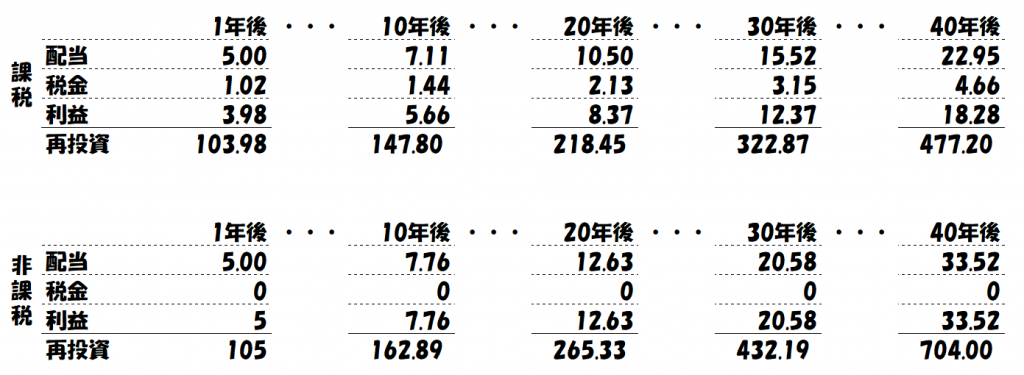

さらに期間を延ばしてみてみましょう。

現在30歳の方が老後のためにと非課税運用を継続した場合、60歳になる30年後でここまでの違いがあります。

[su_highlight background=” #ffff00 ” color=”#000000″ class=””]複利計算は時間が経てば経つほど効果が大きくなる[/su_highlight]のがよくわかりますね。

まとめ

NISAと書かれると馴染みが無いためにわかりにくく敬遠してしまうかもしれません。

限度額や投資対象など細かなルールは少しずつ理解していけば大丈夫です。

まずは[su_highlight background=” #ffff00 ” color=”#000000″ class=””]非常にお得な節税制度[/su_highlight]だと認識してください。

[su_highlight background=” #ffff00 ” color=”#000000″ class=””]国が後押ししてくれているという面で信頼度も高い[/su_highlight]この制度、活用してみてはいかがでしょうか。