前回は投資金額に対する利益の割合から、身近にある運用手段を考えてみました。

身近なところに高利回りな商品が転がっていることに気が付いていただけたでしょうか。

では、利回りを基準とせず、実際に手にはいる金額を基準に考えると新たな発見があるはずです。

そこで今回は見方を変えて資産運用についてお話ししていきます。

金融商品での運用利率

まず前提として金融商品の利率を確認しておきます。

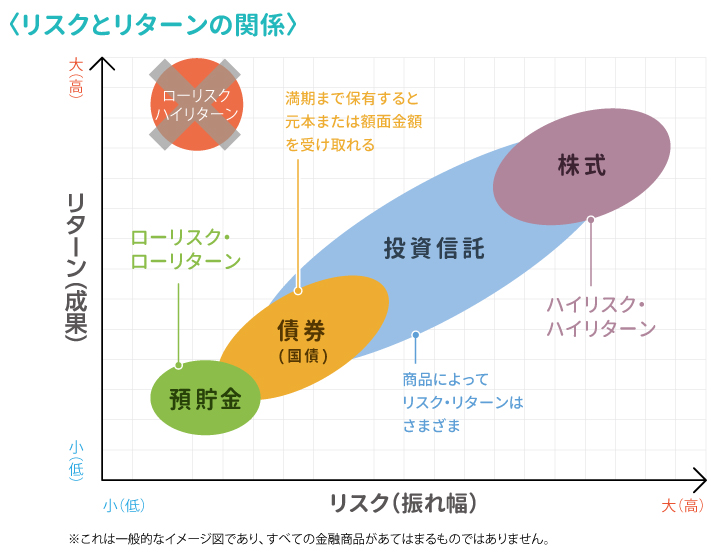

基本的には、リスクとリターンの大きさは比例します。

比較的リスクの低い普通預金では0.001%、定期預金ではネット銀行を利用しても0.2%程度が最大です。

満期まで保有するとほぼ確実に元本が受け取れる国債は、もう少し利回りが良いです。

同じく債券であっても、企業が発行する社債は国と比較すると信用力が劣るためその分リターンも上乗せされます。

株式はその銘柄が値上がりするとかなりの高い利回りが見込める一方で、株価が下落すると価値が大きく失われるリスクをはらんでいます。

投資信託は様々な商品をパッケージした物なので、幅広い商品性を持っています。

全くリスクを取らない運用手段

ところが、今すぐに始められて金銭的なリスクを取らない方法があるのです。

例えば携帯電話料金の見直しをして、不要なオプションをはずしたとします。

毎月500円、年間で6,000円のお金がうまれるわけですね。

使い方次第では格安携帯に変更することで毎月5,000円安くなる場合もあります。

つまり[su_highlight background=” #ffff00 ” color=”#000000″ class=””]年間で60,000円のお金が見直しによってうまれる[/su_highlight] わけです。

仮に1年間で60,000円のお金をうみだそうとすると、前述の年利9%株式配当でも、66万円の元本が必要になります。

3%の運用で60,000円のお金を得るには200万円のお金が必要になります。

0.001%の普通預金では実に6,000万円もの元本が必要です。

つまり、運用結果のみをみると[su_highlight background=” #ffff00 ” color=”#000000″ class=””]6,000万円の普通預金と格安携帯への乗り換えは実質同じ[/su_highlight]ということになります。

6,000万円の現金を用意するのと携帯の乗り換え、どちらが気軽に取り組めるかというのは言うまでもないですね。

まとめ

携帯電話だけではなく、お金の見直しによる投資効果は絶大なものがあります。

身近な例でも電気代、保険料、ローン金利、税金等あげればきりがありません。

ご自身では気が付いていなかったとしても、[su_highlight background=” #ffff00 ” color=”#000000″ class=””]専門家の目で見るともったいない状態は非常に多く[/su_highlight]あります。