家計の金融資産が過去最高になったと日銀が発表しました。

特に株や投資信託が好調で資産が大きく増えているそうです。

でもだからといってとりあえず株や投資信託を買おうと考えるのは少し短絡的過ぎます。

そこで今回は投資を始める前に必要なことについてお話していきます。

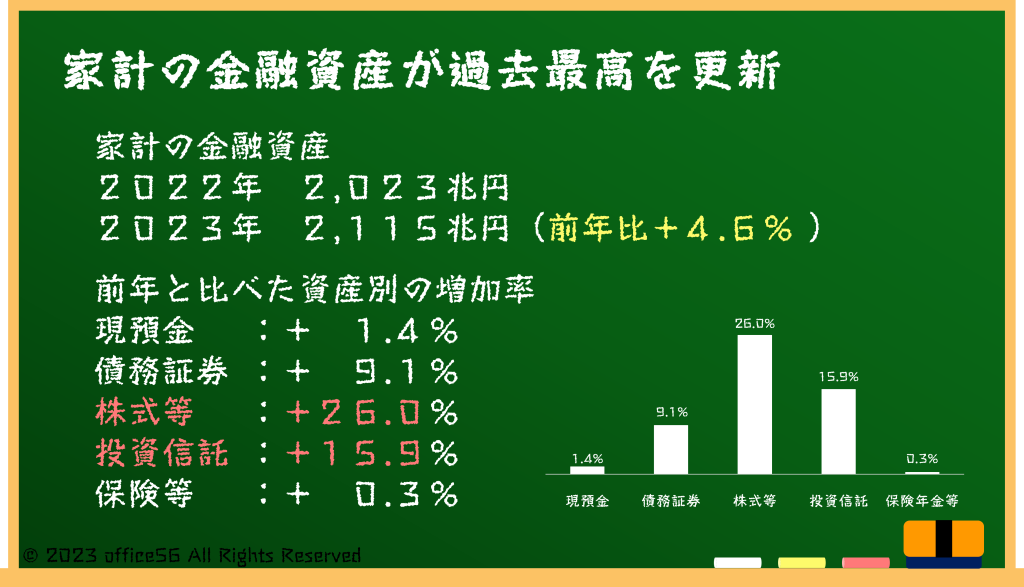

家計の金融資産が過去最高を更新

日銀によると、23年6月末の家計の金融資産は去年から4.6%増えての2115兆円となりました。

これは過去最高を大幅に更新する数値で初めて2100兆円を超えました。

この記録的な増加の要因の一つとして株価の上昇が挙げられます。

前年と比べて株式の保有残高は26.0%増の268兆円、投資信託は15.9%増の100兆円と大きな伸びをみせています。

一方で現預金は1.4%増の1,117兆円、保険・年金・定型保証は0.3%増の538兆円と、資産全体に占める構成比は株式や投資信託よりも多いものの増加率はいまひとつでした。

これは日経平均株価が3月末には約28,000円でしたが、5月には1年8カ月ぶりに30,000円を突破し、6月末には33,000千円に達したことが要因のひとつです。

このように現預金は引き続き過半数を占めていますが、株価の上昇の影響が株式や投資信託の保有残高を拡大したことで、家計の金融資産を増やす結果となりました。

このデータだけを見ると、現預金よりも株式や投資信託に投資している方が、お金が増えるように思えます。

最近はiDeCoやNISAが話題になっており、とりあえず始めてみようと考えている方からのご相談も少なくありません。

しかし、大切なのは投資することそのものではありません。

まずは目的を明確にする

大事なのはなぜ投資をするのか=なぜお金を増やしたいのか、つまり使う目的を明確にするということです。

やりたいことは何なのか書き出してみる、必要なお金はいくらなのか計算してみる、時期はいつなのか期限を決めてみる、というようにイメージが鮮明になればなるほど、そのお金の準備の仕方は適切なものが絞られてきます。

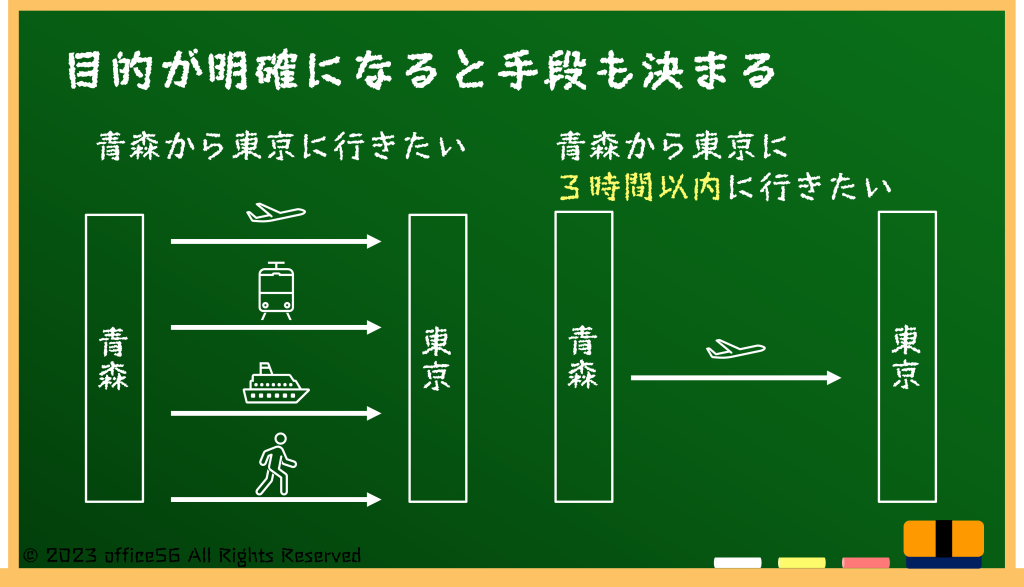

なぜ目的を明確にする必要があるのかを交通手段で例えてみましょう。

青森から東京に行きたい、という目的だけでは手段はたくさん選べます。

飛行機で行っても良いし、新幹線と電車でも、フェリーを使っていくこともできます。

極端な話ですが時間さえあれば歩いていくことだってできてしまいます。

ところが、3時間後に東京に行かなければならないと期限を明確にするとどうでしょう。

手段は飛行機に絞られますね。

同じようにお金を準備する方法も選択肢があふれています。

NISAを始めるべきなのかiDeCoを始めるべきなのか不動産投資をするべきなのかは、必要なお金や時期によって異なります。

そもそも投資ではなく支出を減らすために節約するべきかもしれませんし、はたまた収入を増やすために転職や副業を考えるべきなのか、もしかしたら全て必要かもしれません。

どんな方法を選ぶのが最適なのかは、目的によって変わります。

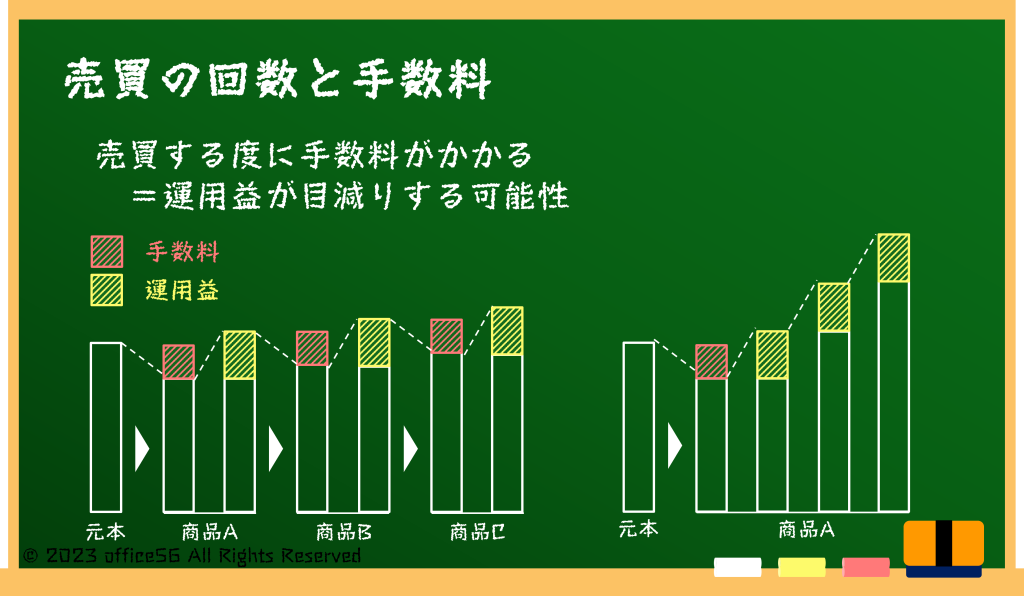

手段に振り回されると損をする

目的が明確になっていないと手段に迷ってしまいます。

なんとなく話題になっているからNISAを始めてはみたものの、思うような運用成績がでないので売却して外貨預金を始めようとする方は実は少なくありません。

また、世の中に溢れている情報に踊らされてコロコロと商品の売買を繰り返しては手数料分の利益が消えて結果的に損をしてしまう方も残念ながらいます。

やりたいことをやるためのお金を準備するのが目的だったはずなのに、いつの間にか投資することが目的になってしまっているパターンですね。

目的と手段が曖昧になり手段に振り回されてしまう典型的な例です。

まとめ

周りの人が株や投資信託を買って資産を増やしていると聞くと自分もやりたくなりますね。

でもお金を増やす方法は株や投信だけではないので、どの方法が最適なのかをしっかり見極めるべきです。

そのために必要なのはまず目的を明確にすることです。

やりたいことやお金を使いたいことを書き出して、その時期と金額を設定するところから始めてみましょう。

【参考資料】

日銀:資金循環統計(2023年第2四半期速報)