確定申告は読んで字のごとく1年間の所得を確定して税務署に申告する作業です。

事業主にとっては支払う税金を確定するものという認識かもしれません。

一方、会社員にとっては支払いすぎた税金の還付を受けられる仕組みでもあります。

そこで今回からは会社員目線の確定申告についてお話をしていきます。

扶養控除のもったいない

確定申告の概要については以前の記事でお伝えしている通りです。

会社員であれば年末調整をしているので関係が無いとお考えの方もいらっしゃるかもしれません。

ところが、[su_highlight background=” #ffff00 ” color=”#000000″ class=””]申告することで毎月天引きされていた税金が一部返ってくる[/su_highlight]可能性があります。

ちなみに確定申告は英語で「tax return」です。

これだと税金が戻ってくるイメージがしやすいですね。

制度を知らないと、確定申告をしなかったばかりに受け取り損ねるお金が発生してしまいます。

これは無駄遣いの典型例ですね。

ここからはそんなもったいないお金の例でありがちなものをご紹介していきます。

扶養控除については年末調整の時点で会社に報告しているものです。

一般的には世帯でいちばん収入の高い方が配偶者やお子様を扶養している場合が多いです。

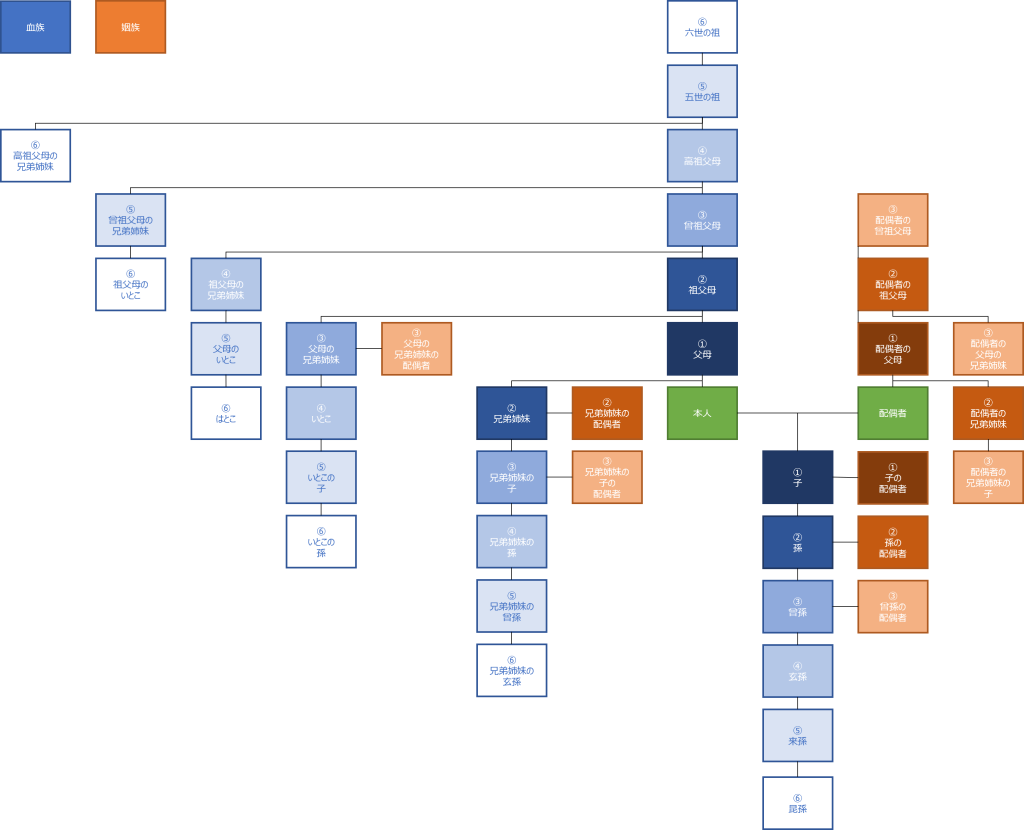

ところが、あまり知られてはいませんが[su_highlight background=” #ffff00 ” color=”#000000″ class=””]扶養できる親族は6親等内の血族および3親等内の姻族[/su_highlight]までです。

直系(血族が親子で繋がる系統)でいえば6親等はおじいちゃんのおじいちゃんのおじいちゃんです。

この世代は現実的に考えて生存している可能性はほぼないでしょう。

ところが傍系(同じ祖先から分かれた系統)であれば、祖父母のいとこやはとこ、いとこの孫も6親等にあたります。

このあたりの世代は同時期に生存していても全くおかしくはありません。

当然ご自身の親や兄弟姉妹も含まれます。

生計を一にしている他、所得条件等もありますが、意外と[su_highlight background=” #ffff00 ” color=”#000000″ class=””]扶養控除として申請できる範囲は広い[/su_highlight]のです。

医療費控除のもったいない

医療費控除については10万円以上医療費がかかったら申請する、という認識をされている方が多いです。

ところが、正確には

(実際に支払った医療費の合計額)―(保険金などで補てんされる金額)― 10万円

が医療費控除の対象額の計算式になっています。

この実際に支払った医療費の合計額とは、[su_highlight background=” #ffff00 ” color=”#000000″ class=””]自己または自己と生計を一にする配偶者やその他の親族のために支払った医療費[/su_highlight]とされています。

この親族とは前述の6親等内の血族よび3親等内の姻族です。

つまり、条件を満たせば[su_highlight background=” #ffff00 ” color=”#000000″ class=””]姉の子供の医療費を支払った場合でも申請することが可能[/su_highlight]です。

また、年間の総所得金額が200万円未満の人は、控除の計算式が異なります。

(実際に支払った医療費の合計額)―(保険金などで補てんされる金額)―(総所得金額の5%)

そのため[su_highlight background=” #ffff00 ” color=”#000000″ class=””]10万円未満の医療費であっても医療費控除が該当する[/su_highlight]可能性があります。

また、勘違いされがちですが、保険金等で補てんされる金額は、[su_highlight background=” #ffff00 ” color=”#000000″ class=””]その給付の目的となった医療費の金額を限度[/su_highlight]として差し引きます。

つまり、その医療費で引ききれない金額が生じた場合であっても他の医療費からは差し引きしません。

例えば、1年間に手術Aと手術Bを受けて医療費を支払ったとします。

手術Aの医療費が15万円、こちらは医療保険による保険金はおりませんでした。

手術Bの医療費が5万円、こちらは医療保険により10万円の保険金がおりました。

この場合は医療費が年間で20万円、保険金が10万円なので医療費控除の対象となる金額はゼロ、ではありません。

手術Aの医療費15万円から10万円を引いた5万円が医療費控除の対象となります。

まとめ

このように概要を知っている制度でも詳しくみてみると認識を誤っている場合があります。

日頃からお金の専門家と付き合いをすることで、このようなもったいないお金のもらい損ねを無くしていきましょう。

確定申告は税金を納付する義務であると同時に還付してもらう権利として認識してください。

次回も引き続き確定申告で還付されるお金についてお話ししていきます。