今回も引き続き確定申告でお金が貰える制度を紹介していきます。

生命保険料控除は、その名の通り保険料を支払ったときに所得控除を受けられる仕組みです。

会社員の方は年末調整の際に提出を求められるのでご存知の方も多いかもしれません。

生命保険料控除を活用することで節税できるのでしっかり抑えておきましょう。

生命保険料控除とは

生命保険料控除とは、納税者が[su_highlight background=” #ffff00 ” color=”#000000″ class=””]生命保険料、介護医療保険料および個人年金保険料を支払った場合に一定の所得控除を受けられる[/su_highlight]仕組みです。

生命保険等に加入しているかたは毎年11月あたりに生命保険料控除証明書が届きますね。

その証明書に記載の金額をもとに計算をするのですが、じつは、保険契約の締結時期によって取り扱いが変わります。

平成23年12月31日以前に締結した契約は旧契約と呼ばれます。

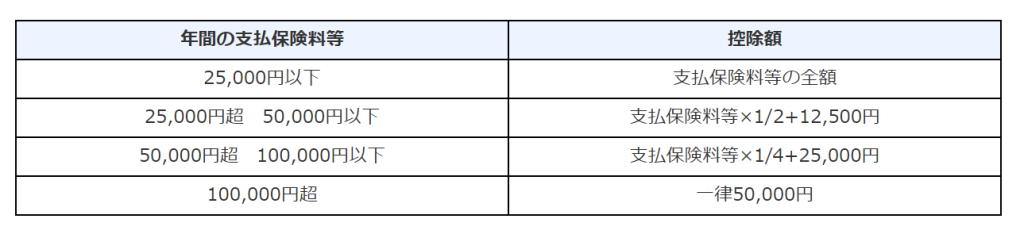

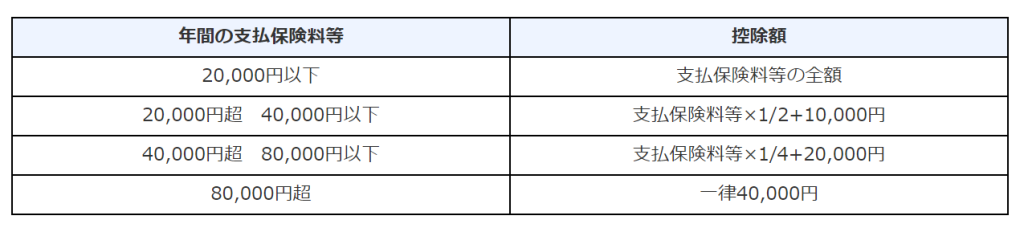

旧契約に基づく旧生命保険料と旧個人年金保険料の控除額は、下記の計算式に当てはめて控除額を計算します。

一方、平成24年1月1日以降に締結した契約は新契約と呼ばれます。

新契約に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、下記の計算式で算出します。

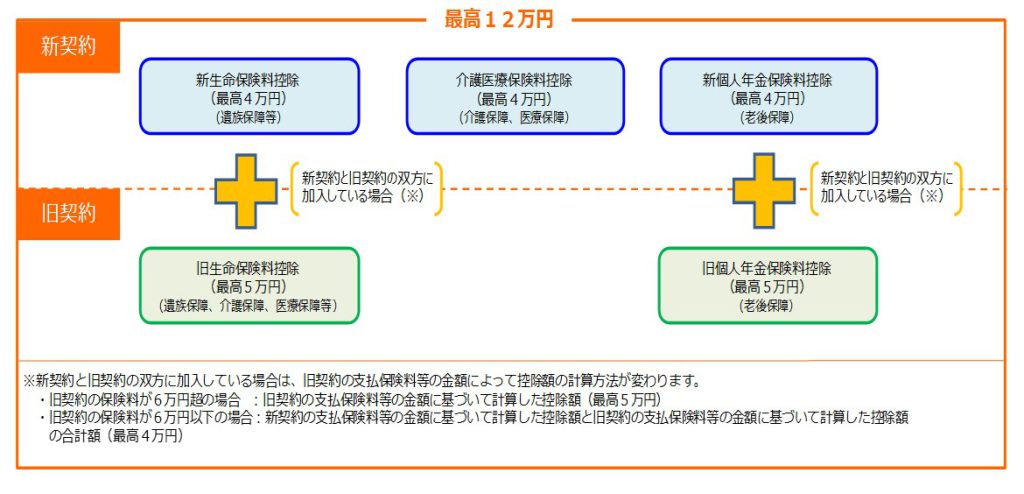

新契約と旧契約の双方に加入している場合は、一般の生命保険料と個人年金保険料に分けて考えます。

一般の生命保険料については、旧生命保険料控除の年間支払保険料等の金額が60,000円を超える場合は、表1の旧契約に基づく計算で算出された金額が控除額になります。

ただし、最高50,000円を上限とします。

一方、旧生命保険料控除の年間支払保険料等の金額が60,000円以下の場合には、表1の旧契約についての計算式で算出した金額と、表2の新契約についての計算式で算出した金額の合計額を控除額とします。

ただし、最高40,000円を上限とします。

個人年金保険料の場合は、旧個人年金保険料控除の年間支払保険料等の金額が60,000円を超える場合には、表1で計算した金額が控除額となります。

ただし、最高50,000円を上限とします。

一方、旧個人年金保険料控除の年間支払保険料等の金額が60,000円以下の場合には、表1で計算した旧契約に係る金額と表2で計算した新契約にかかる金額の合計額を控除額とします。

ただし、こちらも上限は40,000円となります。

控除の適用漏れに注意

生命保険料控除の対象となる契約の条件としては、その保険金等の受取人の全てを保険料の払い込みをする人、またはその配偶者とその他の親族とされています。

契約者が誰であるかは控除の要件とはされていません。

つまり、[su_highlight background=” #ffff00 ” color=”#000000″ class=””]納税者本人以外が契約者の保険であっても、保険料の支払いが納税者本人であれば生命保険料控除の対象[/su_highlight]とすることが出来ます。

配偶者や子の分の保険料を支払っている保険がある場合は、忘れずに生命保険料控除を利用しましょう。

年の途中で解約した保険についても、[su_highlight background=” #ffff00 ” color=”#000000″ class=””]解約までに支払った保険料については当然生命保険料控除が適用[/su_highlight]されます。

また、勘違いされがちですが、中途解約して解約一時金を受け取った場合でも生命保険料控除は支払った金額に対して適用されます。

医療費控除や雑損控除等は、保険によってお金が戻ってきたらその分は支払った金額から引いて計算します。

ところが生命保険料控除においては、[su_highlight background=” #ffff00 ” color=”#000000″ class=””]解約一時金は一時所得となるため支払保険料の金額から控除する必要はありません。[/su_highlight]

まとめ

生命保険料控除は契約した時期によって計算方法が異なります。

また、自分以外が契約者の保険であっても支払者が控除を受けることが出来ます。

さらに、年の途中で解約をした場合にも控除は適用されます。

余すところなく制度を活用して最大限節税効果を高めたいですね。